AK Parti'li Canikli: 'Örtülü faiz' değil, açık bir 'sigorta' işlemi

AK Parti Genel Başkan Yardımcısı ve Ekonomi İşleri Başkanı Nurettin Canikli, Kur Korumalı TL Vadeli Mevduatı Sistemi ile ilgili, "Sistemin sağladığı koruma kalkanı 'örtülü bir faiz' değil, açık bir 'sigorta' işlemidir. Tıpkı swap gibi, tıpkı opsiyon ve diğer vadeli işlemler gibi bir korunma ve güvenlik mekanizmasıdır" dedi.

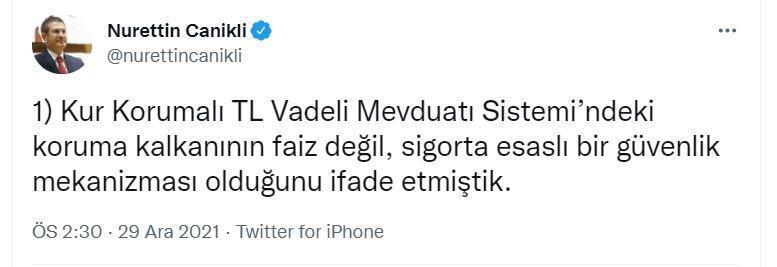

AK Parti Genel Başkan Yardımcısı ve Ekonomi İşleri Başkanı Nurettin Canikli, Twitter hesabından yaptığı açıklamada, Kur Korumalı TL Vadeli Mevduatı Sistemi'ndeki koruma kalkanının faiz değil, sigorta esaslı bir güvenlik mekanizması olduğunu ifade ettiklerini ancak bu konudaki tartışmaların bitmediğini belirtti. Bir kesimin, bilimsel ve rasyonel bir analize dayandırmadan koruma kalkanının 'örtülü faiz' olduğu yönünde ısrar ettiğini vurgulayan Canikli, şunları kaydetti:

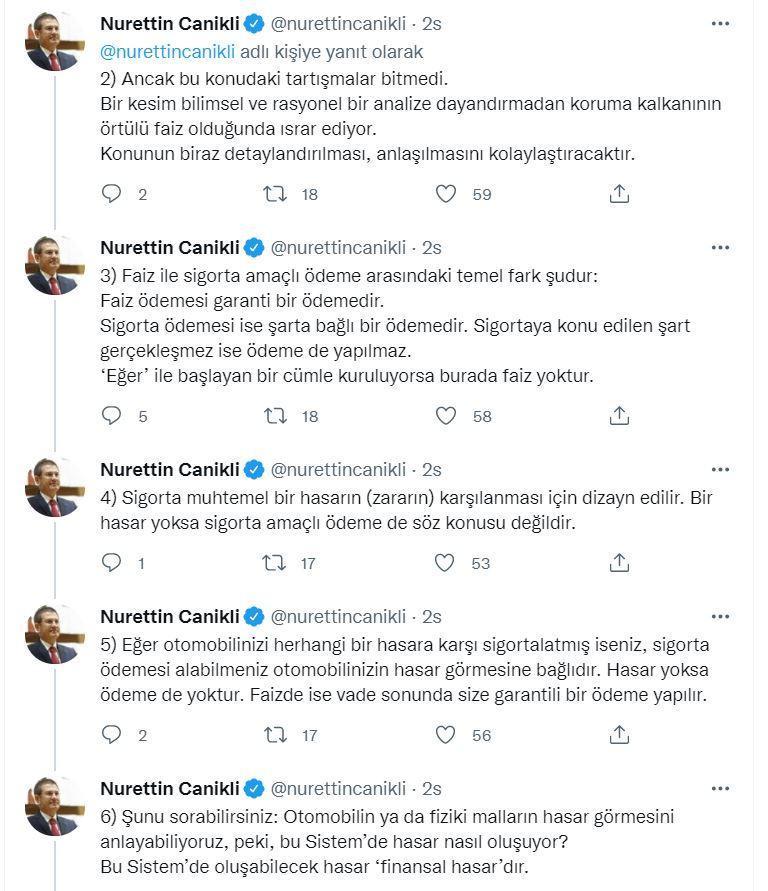

"Konunun biraz detaylandırılması, anlaşılmasını kolaylaştıracaktır. Faizle sigorta amaçlı ödeme arasındaki temel fark şudur: Faiz ödemesi garanti bir ödemedir. Sigorta ödemesi ise şarta bağlı bir ödemedir. Sigortaya konu edilen şart gerçekleşmez ise ödeme de yapılmaz. 'Eğer' ile başlayan bir cümle kuruluyorsa burada faiz yoktur. Sigorta muhtemel bir hasarın (zararın) karşılanması için dizayn edilir. Bir hasar yoksa sigorta amaçlı ödeme de söz konusu değildir. Eğer otomobilinizi herhangi bir hasara karşı sigortalatmışsanız, sigorta ödemesi alabilmeniz otomobilinizin hasar görmesine bağlıdır. Hasar yoksa ödeme de yoktur. Faizde ise vade sonunda size garantili bir ödeme yapılır. Şunu sorabilirsiniz: Otomobilin ya da fiziki malların hasar görmesini anlayabiliyoruz, peki, bu sistemde hasar nasıl oluşuyor? Bu sistemde oluşabilecek hasar 'finansal hasar'dır. Yani kurdaki artışın, elde edeceğiniz faiz tutarından büyük olması nedeniyle, vade başında TL'ye çevirip vadeli TL mevduat hesabına yatırdığınız dövizinizin ana para tutarının azalmasıdır."

'ÖRTÜLÜ FAİZ' DEĞİL, AÇIK BİR 'SİGORTA' İŞLEMİ'

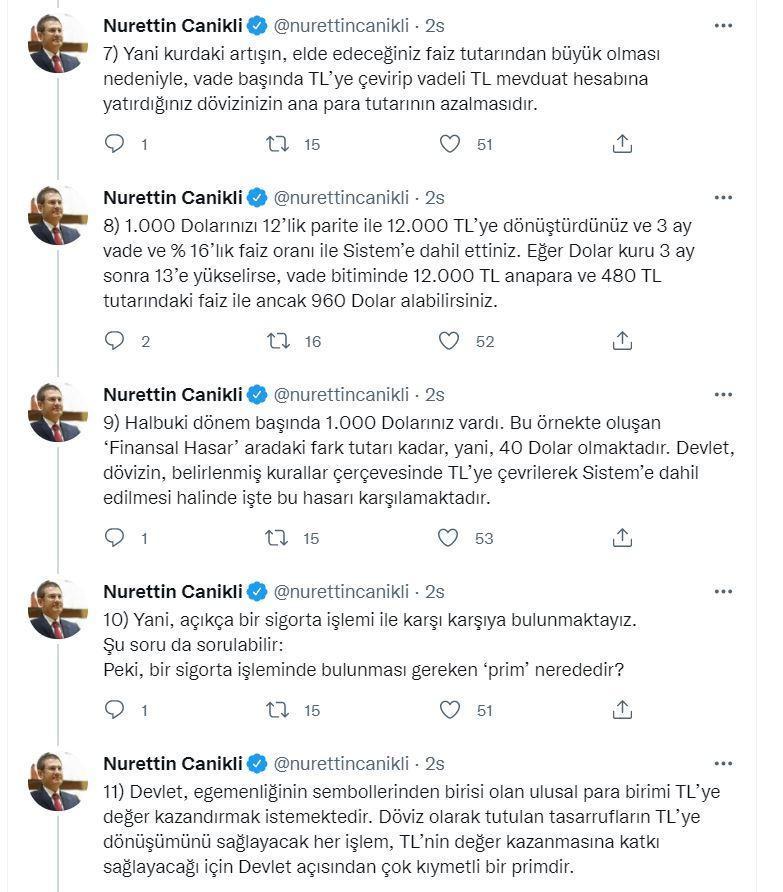

Daha sonra rakamlarla örnek vererek sistemin işleyişini anlatan Canikli, şu ifadelere yer verdi:

"1000 dolarınızı 12'lik pariteyle 12 bin TL'ye dönüştürdünüz ve 3 ay vade ve yüzde 16'lık faiz oranıyla sisteme dahil ettiniz. Eğer dolar kuru 3 ay sonra 13'e yükselirse, vade bitiminde 12 bin TL anapara ve 480 TL tutarındaki faizle ancak 960 dolar alabilirsiniz. Halbuki dönem başında 1000 dolarınız vardı. Bu örnekte oluşan 'Finansal Hasar' aradaki fark tutarı kadar, yani, 40 dolar olmaktadır. Devlet, dövizin, belirlenmiş kurallar çerçevesinde TL'ye çevrilerek sisteme dahil edilmesi halinde işte bu hasarı karşılamaktadır. Yani, açıkça bir sigorta işlemiyle karşı karşıya bulunmaktayız. Şu soru da sorulabilir: Peki, bir sigorta işleminde bulunması gereken 'prim' nerededir? Devlet, egemenliğinin sembollerinden birisi olan ulusal para birimi TL'ye değer kazandırmak istemektedir. Döviz olarak tutulan tasarrufların TL'ye dönüşümünü sağlayacak her işlem, TL'nin değer kazanmasına katkı sağlayacağı için devlet açısından çok kıymetli bir primdir. Devlet de elde ettiği bu son derece kıymetli prim karşılığında, dönüşümü gerçekleştiren mevduat sahibine döviz cinsinden anapara koruması sağlamaktadır. Sözün özü, sistemin sağladığı koruma kalkanı 'örtülü bir faiz' değil, açık bir 'sigorta' işlemidir. Tıpkı swap gibi, tıpkı opsiyon ve diğer vadeli işlemler gibi bir korunma ve güvenlik mekanizmasıdır."